インボイス制度‐第2回(影響)

はじめに

2023(令和5) 年10月1日から導入されるインボイス制度は、事業者の納税や業務システムに影響を与える重要な制度変更です。第2回はインボイス制度の導入による影響を解説していきます。

Ⅰ.インボイス制度の導入による影響

① 仕入税額控除への影響

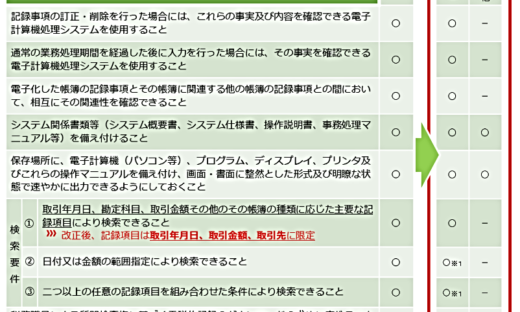

消費税の納税額は売上等で預かった消費税から仕入等で支払った消費税を控除することで算定しますが、この支払った消費税を控除することを「仕入税額控除」と言います。制度導入後は仕入税額控除の要件として、「適格請求書」(いわゆるインボイス)の入手・保存(7年間)が必要となります。また、インボイスの交付は登録を受けた事業者のみが可能なため、登録を受けていない事業者から交付された請求書等では仕入税額控除が認められなくなります。なお、登録を受けていない事業者であっても、制度導入後6年間は経過措置で一部仕入税額控除が認められています。

【仕入税額控除の経過措置】

| 適用期間 | 控除割合 |

| 2023年10月1日~2026年9月30日 | 80% |

| 2026年10月1日~2029年9月30日 | 50% |

② 「適格請求書」の交付には登録が必要

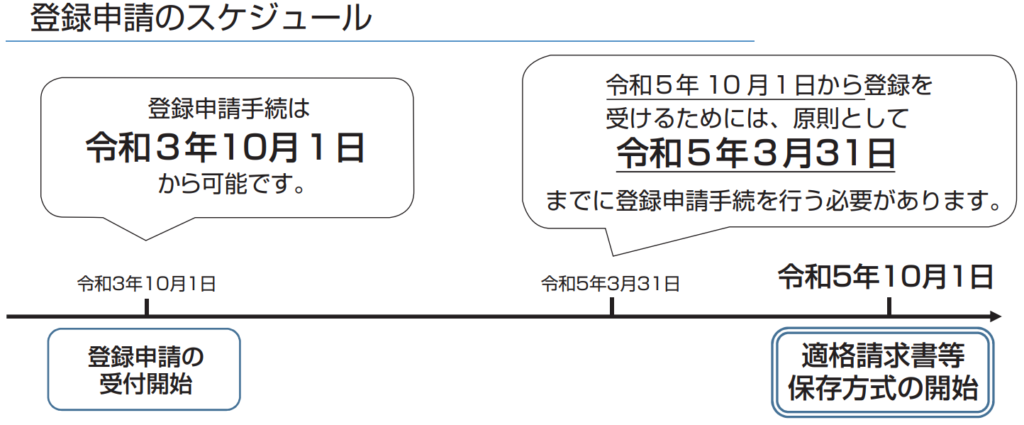

インボイスの交付は税務署から「適格請求書発行事業者」としての登録を受ける必要があります。また、登録できるのは課税事業者のみであり、免税事業者が登録する場合は課税事業者を選択することが必要です。なお、登録申請のスケジュールは次の通りであり、制度開始時点から登録を受けるためには、2023年3月31日までに申請が必要です。

出典:国税庁HP「適格請求書等保存方式の概要 -インボイス制度の理解のために-」

③ 端数処理の明確化

インボイス制度では端数処理について税率ごとに1回の端数処理のみと決められています。

そのため、現在商品ごとに端数処理を行っている事業者は端数処理の変更のために請求書作成システムの改修などの対応が必要になると考えられます。

④ 経理実務への影響

制度導入後は仕入税額控除に関する計算が異なるため「適格請求書発行事業者」と「それ以外の事業者(経過措置対象)」を適切に区分して会計処理を行う必要があり、経過措置対象の取引に関して新たな税区分を設けるなどの会計システムの改修が想定されます。

また、取引先が「適格請求書発行事業者」かの確認も必要となっていきます。

おわりに

第2回はインボイス制度の導入による影響を解説していきました。制度導入により、事前準備から導入後の経理実務まで広範な影響を与えていきます。制度は2023年10月から開始ですが、早めに準備されることが望ましいので、一度税理士にご相談されることをお勧めします。