インボイス制度‐第7回(インボイスと独占禁止法・下請法)

はじめに

インボイス制度の導入により仕入先が免税事業者の場合、対象の仕入取引について仕入税額控除が出来なくなります(6年間は経過措置あり)。

そのため、各事業者は免税事業者からの仕入について様々な対応策を検討しているかと思いますが、場合により「独占禁止法」や「下請法」に抵触する恐れがあるため留意が必要です。第7回は独占禁止法や下請法とインボイス制度への対応について解説していきます。

Ⅰ.独占禁止法や下請法について

独占禁止法では取引上優越した地位にある事業者が、取引先に対して正常な商慣習に照らして不当に不利益を与える行為を「優越的地位の濫用」として禁止しています。例えば、一方的に著しく低い(又は高い)取引価格を定める行為などが典型例として挙げられます。

下請法は下請業者の利益を保護するために独占禁止法を補完する法律として制定されています。「資本金区分」と「取引内容」により対象取引を明示することで簡易かつ迅速に下請業者を守る仕組みを構築しています。

Ⅱ.独占禁止法や下請法に抵触する場合について

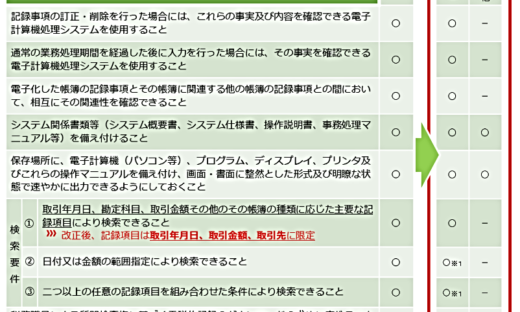

インボイス制度の導入による独占禁止法や下請法への対応に関して「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」が公正取引委員会より公表されています。本Q&AのQ7に各法律に抵触する場合が例示されているため、主な内容について解説していきます。

1.不当な取引価格の引き下げ

優越的地位にある事業者(買手)が免税事業者との取引において、仕入税額が制限される分(経過措置で3年間は2割、翌3年間は5割が制限)について、免税事業者の仕入れや諸経費の支払いに係る消費税の負担をも考慮し双方納得したうえで取引価格を決定すれば、結果的に取引価格を引き下げたとしても独占禁止法上問題ないとされています。

しかし、再交渉が形式的なものに過ぎず買手の都合のみで著しく低い価格を設定するなどをした場合、優越的地位の濫用として独占禁止法上問題となる場合があります。

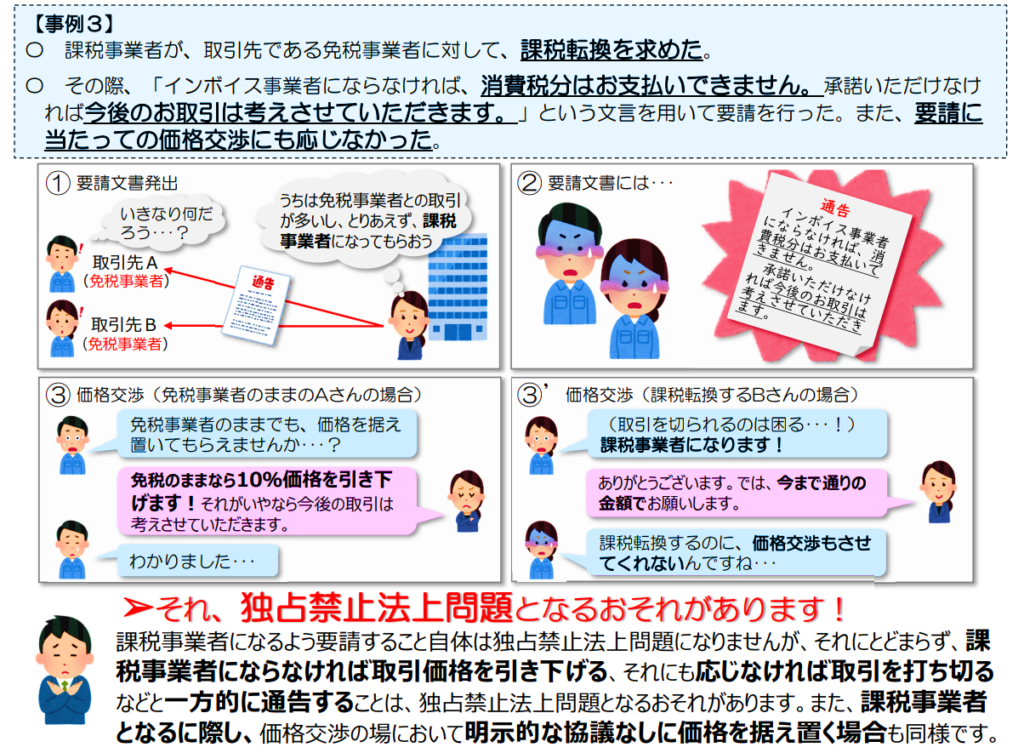

2.インボイス事業者になることへの要請

優越的地位にある事業者(買手)が免税事業者に対して課税事業者になるよう要請を行うことは独占禁止法上問題ないとされています。

しかし、課税事業者になるという要請を承諾しなければ取引価格の値下げや取引打ち切りをするなどを一方的に通告した場合、独占禁止法上問題となる場合があります。事例は以下の通りです。

出典:公正取引委員会HP「インボイス制度後の免税事業者との取引に係る下請法等の考え方」

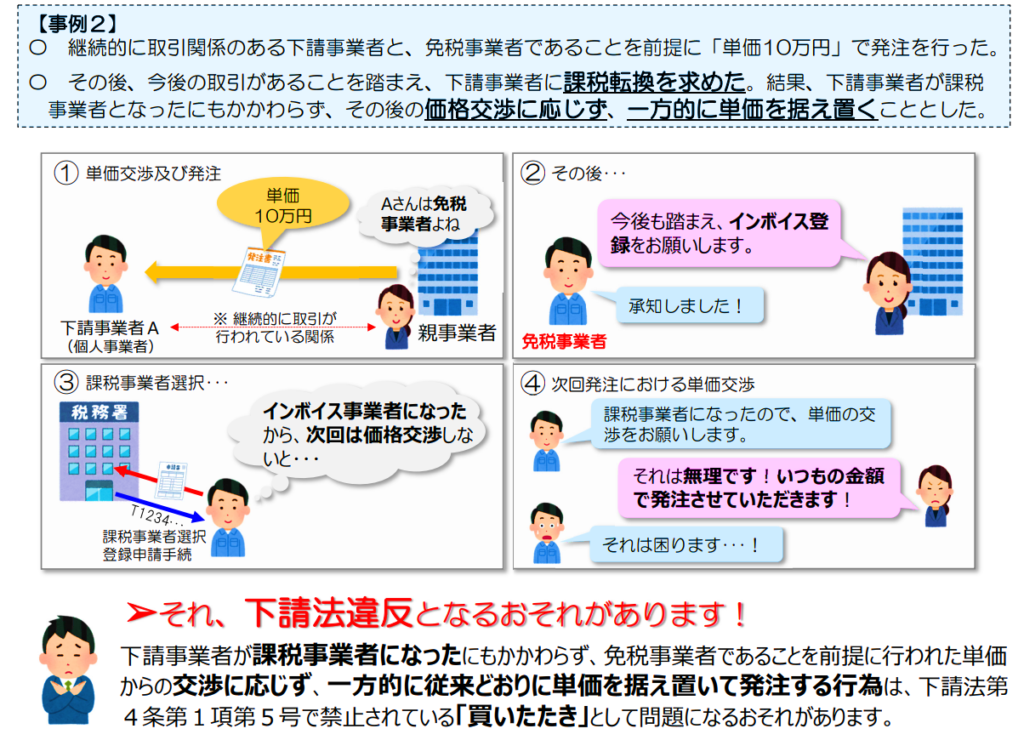

また、免税事業者である仕入先が買手からの要請に応じてインボイス事業者(課税事業者)として登録した場合、登録により負担する消費税相当分を取引価格に転嫁するための交渉が想定されます。

この交渉に対して、買手が優越的地位を濫用して一方的に単価を据え置く行為は法律に抵触するとされています。事例は以下の通りです。

出典:公正取引委員会HP「インボイス制度後の免税事業者との取引に係る下請法等の考え方」

おわりに

第7回は独占禁止法や下請法とインボイス制度への対応について解説していきました。独占禁止法で問題となる行為は今回紹介した内容のほかに、「商品・役務の成果物の受領拒否等」「協賛金等の負担の要請等」「購入・利用強制」「取引の停止」などがあるため、各事業者は取引の際に独占禁止法や下請法に抵触することの無いよう留意が必要です。