インボイス制度‐第4回(免税事業者の対応)

はじめに

インボイス制度の適用開始にあたり免税事業者は適格請求書発行事業者(いわゆるインボイス事業者)として登録をするか否かの経営判断が求められることになります。

第4回は免税事業者の制度対応ついて解説していきます。

Ⅰ.免税事業者とは

基準期間(前々年)の課税売上高が1,000万円以下の事業者で消費税の申告・納税義務が免除される制度(事業者免税点制度)の適用を受ける事業者のことを言います。

Ⅱ.免税事業者が受ける影響について

インボイスの交付はインボイス事業者のみが可能であるため、免税事業者は登録要否の判断が必要となり、その判断は事業者の営む業種や客層が基準になると考えられます。つまり、取引先が事業者となる業種(卸売業や製造業等)か、一般消費者となる業種(飲食業や美容業等)かにより、取引先からインボイスの交付を求められるかどうかが変わってきます。主な取引先が事業者の場合、取引先からの求めによりインボイス事業者の登録を検討する必要が出てくると思われます。

Ⅲ.免税事業者の登録申請について

インボイス制度ではインボイス事業者の登録には課税事業者であることが要件となります。そのため、免税事業者が登録するには課税事業者を選択する必要があり、原則「消費税課税事業者選択届出書」の提出が求められています。なお、免税事業者から課税事業者に転換するということは、当然ながら消費税の申告・納税義務が生じます。

Ⅳ.登録申請に関する経過措置について

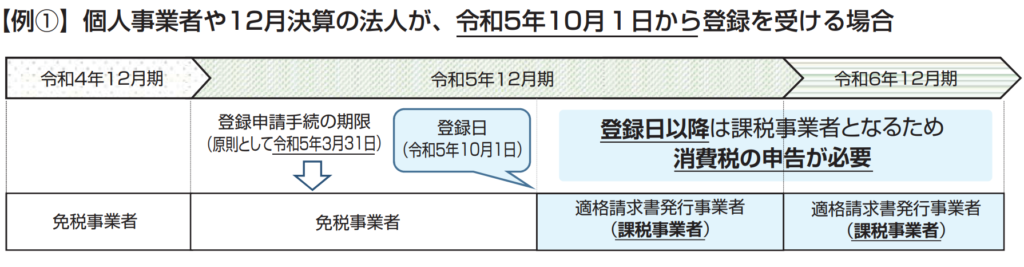

免税事業者が制度導入時(2023年10月1日)から2029年9月30日の期間に登録を受ける場合には、登録日と同時に課税事業者に切り替わる経過措置が設けられており、「消費税課税事業者選択届出書」の提出が不要となります。制度導入時におけるスケジュールの例示は以下となります。

出典:国税庁HP「適格請求書等保存方式の概要 -インボイス制度の理解のために-」

Ⅴ.課税事業者の拘束期間について

免税事業者が課税事業者を選択する場合、原則として2年間の課税事業者としての拘束期間があります。しかし、経過措置の適用及び適用時期により取り扱いが異なるため、再び免税事業者に転換することを検討する際には注意が必要となります。拘束期間の取り扱いは以下の通りです。

| 課税選択の方法 | 課税事業者の拘束期間について |

| 「消費税課税事業者選択届出書」の提出 | 原則として2年間 |

| 経過措置の適用(登録日の属する課税期間が2023年10月1日を含む場合) | 拘束期間なし |

| 経過措置の適用(登録日の属する課税期間が2023年10月1日を含まない場合) | 原則として2年間 |

おわりに

第4回は免税事業者の制度対応について解説していきました。免税事業者は取引先との関係からインボイス事業者としての登録を求められる場合がありますが、一方でインボイス事業者になると納税負担や事務負担が生じます。そのため、インボイス事業者登録について事前に検討する必要があります。