社宅による節税について‐第2回‐(役員編)

はじめに

従業員の福利厚生のイメージが強い社宅制度ですが、社長などの役員も利用することができます。そして、適切に運用することで節税効果や社会保険料の負担が軽減されるなどのメリットが大きい制度になります。

第2回は役員社宅による節税について解説していきます。

Ⅰ.役員社宅によるメリットについて

社長や役員へ社宅を提供することで以下のメリットが生じます。

| ① 会社が負担した金額を会社の費用として計上できる。賃貸の場合:家賃、購入の場合:購入費(※)や管理費 ② 役員への給与支給扱いではなくなるため、役員個人の所得税や住民税の節税となる。(実質的な手取りの増加) ③ 標準報酬月額の対象外のため、社会保険料の負担額を抑えられる(会社、役員ともに)。 (※)購入費は減価償却費として耐用年数に渡って費用計上されます。 |

Ⅱ.役員社宅制度の節税条件

役員社宅として認められるための前提条件として、以下の要件を満たす必要があります。

| ① 賃貸契約は法人名義にて結ぶ。 ② 家賃の一部を役員本人が負担する。 ③ 家主への家賃支払いは名義人である法人が行う。 |

上記を満たすことなく、役員個人が大家と賃貸契約を結んだ場合などには役員への報酬扱いとなり、損金計上が認められない可能性があります。

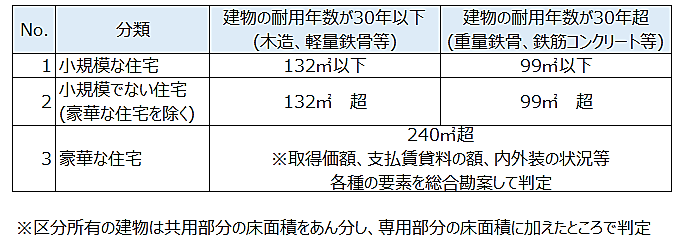

また、②の役員本人が負担する家賃の金額(以下賃貸料相当額)は社宅の床面積により3タイプに区分され、それぞれ算定式が異なります。3タイプの分類及び算定式は以下の通りです。

ここでいう豪華社宅には床面積が240㎡以下であっても、一般の住宅等に設置されていないプールや役員個人の嗜好を著しく反映した設備がある場合に該当するおそれがあります。

1.小規模な社宅の場合

以下の⑴~⑶の合計額となります。

⑴建物の固定資産税の課税標準額×0.2%

⑵12円×建物の床面積÷3.3

⑶敷地の固定資産税の課税標準額×0.22%

2.小規模でない社宅の場合

小規模でない社宅の場合、自社所有の社宅又は他者から借り受けた住宅かにより計算式が異なります。

(a)自社所有の社宅の場合

以下の⑴⑵の合計額の12分の1となります。

⑴建物の固定資産税の課税標準額×12%

※法定耐用年数が30年超の場合は×10%

⑵敷地の固定資産税の課税標準額×6%

(b)他者から借り受けた住宅を社宅とする場合

会社が家主に支払う家賃額の50%と(a)で算出した「賃貸料相当額」のいずれか多い金額となります。

3.豪華社宅の場合

通常支払うべき使用料に相当する額が「賃貸料相当額」となります。

なお、上記1.2.で計算される「賃貸料相当額」はおおよそ家賃の20~30%が目安となっており、適切に金額を算定し役員から徴収することで節税効果を発揮します。

Ⅲ.役員社宅制度の留意点

役員社宅制度は節税効果が大きい制度である一方、導入にあたり留意点がいくつかあります。これから説明する留意点の確認を怠ると、想定したほどの節税効果が得られなくなる可能性もあるので十分にご留意ください。

1.社内ルールを定める必要性がある

導入にあたり、社内規定を整備しておく必要があります。これを怠ると、税務調査の際に否認されるおそれがあります。

2.家賃以外の会社負担は課税対象となる

水道光熱費や駐車場代は役員本人の負担としなければなりません。これを会社負担とすると役員報酬として課税対象となります。なお、管理費や共益費は家賃として含めて問題ありません。

3.住宅ローン控除は受けられない

会社で社宅を購入すると住宅ローン控除が適用されなくなります。そのため、社宅として会社で購入すべきか、個人で購入すべきかを比較検討する必要があります。

4.3000万円の特別控除が受けられない

個人で所有している居住用住宅を売却した際の売却益に対しては、所得税において「3000万円の特別控除」の特例制度があります。これは売却で生じた利益から、最高で3000万円まで所得控除ができる特例制度です。

一方、会社所有の社宅を売却した際の売却益に対してはこの特例制度は適用できません。

おわりに

第2回は役員社宅による節税について解説していきました。役員社宅制度の運用により、役員報酬にならないことによる社会保険料の負担軽減、役員の実質的な手取り増加にも繋がり、メリットが大きい制度だと思います。

そのため、法人化を目指している個人事業主の方、未導入の会社経営者の方は検討してみてはいかがでしょうか。